요즘에 대출금리가 많이 오르면서 가계에 많은 부담을 주고 있습니다. 은행에서 대출을 받을 때 대출이자 계산법을 알아두는 것이 유리합니다. 동일한 이자율을 적용해도 상환방식에 따라 대출기간 동안 내는 총이자금액은 큰 차이가 나기 때문입니다.

대출을 받을 때 은행에서 주는 대로 대출방식을 선택하는 경우가 대부분입니다. 단순히 이자 몇 %를 볼게 아니라 만기나 원리금, 상환방법 등을 종합적으로 고려해야 합니다.

원금을 상환하는 방식은 원금 균등분할, 원리금 균등분할, 거치후 균등분할, 만기 일시상환 등이 있습니다.

대출이자 계산법

원금 균등분할 방식

대출기간 동안 대출원금을 동일하게 매달 갚아나가는 방식입니다. 대출원금을 대출기간으로 나눈 상환금에 월별잔고 이자를 합산하여 상환합니다.

원금 상환액은 균등하지만 이자는 시간이 지남에 따라서 적어집니다. 시중은행 장기주택 담보대출 상품에서 많이 사용하는 방식입니다.

매달 원금을 갚아 나가기 때문에 원금상환액이 누적되어서 이자금액이 점차 줄어듭니다. 예를 들어 원금 천만원, 이자율 10%, 대출기간 1년으로 계산하면 다음과 같습니다.

- 1회차 상환원리금 916,666원 상환원금 833,333원 월 이자금액 83,333원 대출잔액 9,166,667원

- 12회차 상환원리금 840,281원 상환원금 833,333원 월 이자금액 6,944원 대출잔액 0원

원리금 균등분할 방식

대출기간 동안 원금과 이자를 합해서 매달 같은 금액으로 상환하는 방식입니다.

이 방식도 원금을 매달 갚기는 하지만 이자금액만큼 원금상환액이 덜 줄어듭니다. 그래서 이자가 줄어드는 속도가 느립니다.

나중으로 갈수록 이자부담은 적어지나 원금상환 비중은 커지는 결과가 됩니다.

주택구입시 장기저리로 대출받을 때 이 방식을 많이 사용합니다. 고정이자율을 택한 경우에 대출기간 중에 이자율이 하락하면 차입자는 조기에 상환하고 새로 대출을 받으려 합니다. 그래서 은행에서는 이러한 경우를 가정하여 조기상환시의 위약 조항을 집어넣습니다.

거치후 균등분할

거치 기간 동안은 이자만 내다가 거치기간이 지나면 원리금 균등분할 방식으로 이자와 대출원금을 갚아 나갑니다.

거치기간에는 원금이 줄어들지 않기 때문에 이자금액만 이자율에 따라 지급될 뿐입니다. 소득이 적거나 원리금 균등상환이 곤란할 때 이용합니다.

만기 일시상환

대출기간 동안 이자만 내다가 만기에 원금을 일시에 상환하는 방식입니다. 원금은 줄지 않기 때문에 대출기간 동안 동일한 이자금액을 냅니다.

이 방식은 총이자금액이 가장 크지만 조기상환 부담은 적습니다.

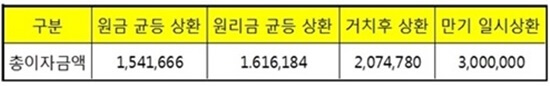

지금까지 네 가지 상환방식에 따른 총 이자금액을 한번 계산해 보았습니다. 대출원금 천만원, 이자율 10%, 대출기간 3년으로 가정하여 대출이자 계산법으로 총이자금액은 다음과 같습니다.

총이자금액을 보면 원금 균등상환 방식이 가장 적고, 만기 일시상환 방식이 가장 많은 것을 알 수 있습니다. 상환방식은 각각 장단점이 있으므로 본인의 상황에 맞춰서 잘 선택하는 것이 유리합니다.